¿Qué esperar para esta temporada de resultados en Wall Street?

Ya inició la temporada de resultados del 4to trimestre del 2022 en Wall Street y las firmas se enfrentan a unas débiles ganancias, pero con márgenes de beneficios demasiado altos. Los que podrían deteriorarse en 2023, según Justin Lahart en The Wall Street Journal.

La temporada de ganancias está en marcha y los resultados del último trimestre del año pasado parecen ser decepcionantes. Las estimaciones más recientes de los analistas indican que las ganancias por acción de los miembros del S&P 500 se han reducido un 2.2% en el cuarto trimestre con respecto al año anterior, una cifra que se ve favorecida por una ganancia esperada del 65% en las ganancias del sector energético. Si se excluyen esos, los analistas estiman que las ganancias cayeron un 6.7%.

Es probable que los resultados reales no sean tan malos

Ya que cuando las empresas comienzan a informar, los analistas generalmente han reducido las estimaciones hasta el punto de que la mayoría de las empresas las superan fácilmente. Pero probablemente todavía contarán como una profunda decepción en función de dónde estaban las expectativas hace un año, cuando los analistas pensaron que las ganancias del S&P 500 del cuarto trimestre de 2022 registrarían una ganancia del 14.3%.

Dos cosas afectaron a las empresas a la vez el año pasado. Primero, el crecimiento de las ventas se debilitó a medida que las economías de todo el mundo luchaban. En segundo lugar, los costos aumentaron más rápido que las ventas, recortando los resultados finales. S&P Dow Jones Indices estima que los márgenes operativos del S&P 500 cayeron al 12.1% en el cuarto trimestre desde el 13.4% del año anterior. Pero el 12.1% sigue siendo muy alto: en el cuarto trimestre de 2019 previo a la pandemia, los márgenes operativos del S&P 500 se situaron en el 10.6%.

Esto es un reflejo de cuánto se beneficiaron los márgenes de la crisis de Covid: las ventas, impulsadas por la demanda vertiginosa y los precios más altos que las empresas pudieron cobrar, se adelantaron a los costos. Sorprendentemente, los analistas esperan que los márgenes de ganancias se amplíen nuevamente, y Refinitiv muestra que esperan que las ganancias del S&P 500 sean un 10.9% más altas en el cuarto trimestre de 2023 respecto al año anterior, frente al crecimiento de las ventas de solo un 3.9%.

Sin embargo, parece más probable que los márgenes de beneficio se reduzcan en el próximo año

Como mínimo, uno podría esperar que regresen a donde estaban antes de la pandemia a medida que la economía continúa normalizándose. Eso por sí solo podría arrastrar las ganancias del S&P 500 en más de un 10% en relación con el lugar donde estarían si los márgenes se mantuvieran estables.

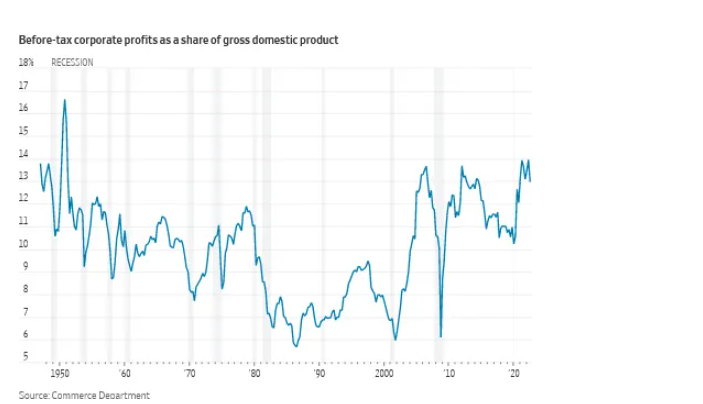

La recesión que pronostican muchos economistas para este año podría empeorar aún más el panorama de las ganancias, ya que en las recesiones las ventas de las empresas generalmente se deterioran más rápido de lo que pueden reducir sus costos. En los últimos 75 años, las ganancias corporativas como parte del producto interno bruto, un indicador de los márgenes de ganancias, se han reducido durante casi todas las recesiones.

Probablemente, el mejor resultado para las ganancias sería que las economías de EE. UU. y del extranjero comenzaran a crecer a un ritmo más rápido, generando el crecimiento de las ventas que las empresas necesitan para absorber costos más fácilmente. Sin embargo, dado que la Reserva Federal y otros bancos centrales siguen aumentando las tasas de interés, un repunte en el crecimiento de las ganancias parece menos una historia para 2023 que una para 2024.

Fuente: Estrategias de Inversión