Las billeteras virtuales tienen fondos comunes de gran liquidez

Las billeteras virtuales tienen fondos comunes de gran liquidez

Cómo poner los pesos a trabajar: la estrategia de bajo riesgo que plantean bancos y billeteras virtuales

Los fondos comunes de inversión de mayor liquidez son una alternativa para perder menos con la suba de los precios.

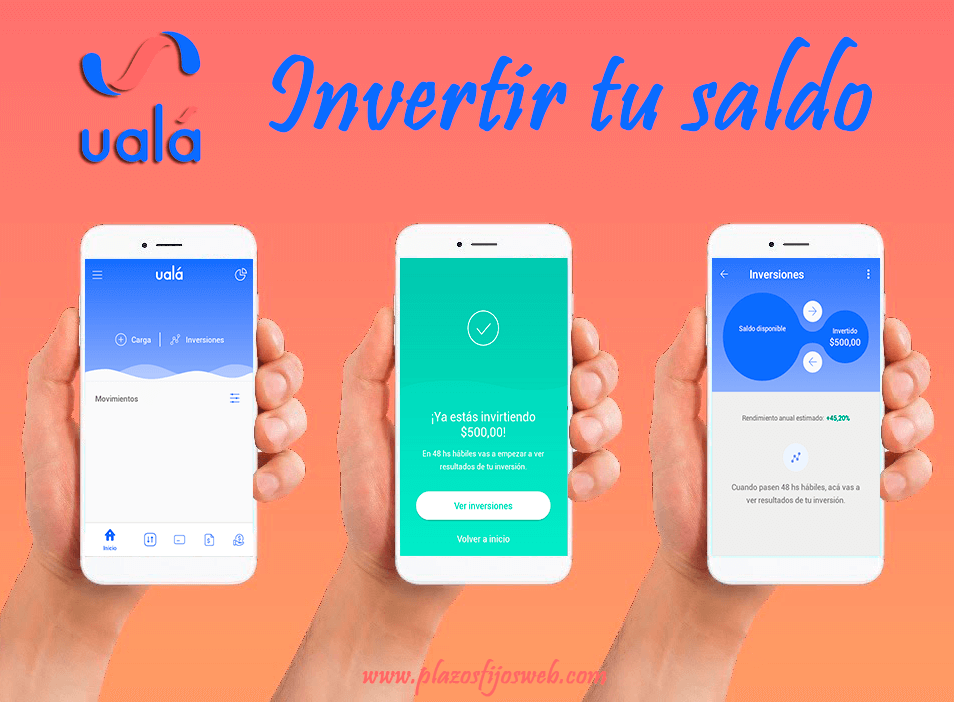

Las billeteras virtuales como Ualá o Mercado Pago también tiene sus fondos comunes de gran liquidez.

En una economía donde la alta inflación es un síntoma recurrente, ahorrar parece una tarea cada vez más compleja. Y, aunque los gastos de cada mes se aceleren, dejar «quieto» el dinero en la cuenta no es una alternativa sustentable para los ahorristas.

Los bancos y billeteras ofrecen una opción que quizás no ha sido aún del todo explorada por buena parte de la población, pero que permite poner a rendir esa plata para no perder tanto con la suba de precios mensual.

Se trata de los fondos comunes de inversión o FCI con liquidez diaria, que, a diferencia de los plazos fijo, permiten acceder a los fondos casi en forma instantánea, pero garantizan un rendimiento anual.

Si bien los depósitos a plazo siguen siendo la alternativa más conocida por la mayoría de los argentinos, en un contexto de inflación alta y con el dólar que ha comenzado a reaccionar tras los meses del veranito cambiario, no resultan eficientes para garantizar el valor de los pesos, por dos razones.

Por un lado, las tasas que pagan los bancos están fijadas por el Banco Central en 38% anual, por lo que, si se toma la inflación proyectada para este año que está ahora más cerca del 50%, termina ofreciendo una tasa real negativa. Por otra parte, en momentos de gran volatilidad no parece atractivo no tener acceso a los ahorros por 30 días.

Entonces, los fondos comunes de inversión de gran liquidez aparecen como una opción interesante para muchos pequeños ahorristas porque, aunque su rendimiento sea menor al de un plazo fijo, permiten tener acceso a los saldos de la cuenta valorizados casi en el momento. Son fondos que invierten en productos de corto plazo y bajo riesgo.

Tanto los bancos como las billeteras virtuales tienen disponible está opción, que ganan espacio entre sus clientes: ya sea en las fintech como en las entidades tradicionales se registra un fuerte incremento en el uso de estos instrumentos.

Desde el sector fintech, Mercado Pago picó en punta y fue la primera billetera en ofrecerlos en alianza con el Banco Industrial. «Esta solución, lanzada en 2018, permite que los usuarios generen rendimientos diarios de forma sencilla y con bajo riesgo, pero con la posibilidad de usar el dinero en cualquier momento ya que no es necesario congelar los fondos por un plazo determinado», explicaron fuentes de la compañía de Marcos Galperín.

A casi tres años de su lanzamiento ya 2,3 millones de argentinos usaron esta forma de capitalizar sus saldos. Aproximadamente, calculan, por cada 10.000 pesos invertidos en la app, se ganan $ 251 por mes, con una tasa de 30,1% anual.

Ualá siguió sus pasos y el año pasado lanzó su fondo común de inversión de bajo riesgo llamado SBS Ahorro Pesos FCI, junto al Grupo SBS. «A través de esta funcionalidad, los usuarios tienen la posibilidad de invertir desde $ 1 y liberar ese dinero en el momento que quieran hacerlo, sin tiempo mínimo de permanencia.

Otra ventaja es que pueden realizarse inversiones de forma automática. Es decir, los usuarios pueden elegir si quieren que un porcentaje de las próximas cargas de saldo en su cuenta Ualá, se inviertan automáticamente. Teniendo siempre la posibilidad de activar, desactivar y modificar en cualquier momento esta opción», explicaron desde la compañía.

Qué ofrecen los bancos

El desembarco fintech en la industria de fondos dinamizó el sector y acercó a más clientes, en muchos casos personas que no estaban bancarizadas, a sus primeras inversiones. En paralelo, en la banca tradicional, que ya ofrecía estos instrumentos, también se ve un fuerte interés de parte de nuevos ahorristas, sobre todo a partir de las posibilidades de suscribir estos FCI en forma digital.

En el Banco Galicia, por ejemplo, se puede comenzar a invertir los saldos de las cajas de ahorro y cuenta corriente desde la app y también desde el sitio web.

Ricardo Jaimes Freyre, jefe comercial de Galicia Asset Management explicó: «Ofrecemos una familia de fondos diversificada, para los distintos tipos de riesgo que busquen los clientes y los distintos objetivos de inversión».

Y agrega: «Nuestro fondo de cash management, Fima Premium, viene traccionando muy bien en cantidad de dinero administrado, ya que como invierte en plazos fijos y cuentas remuneradas tiene nulo riesgo y una rentabilidad pasada de 31% anual. Los clientes priorizan poder acceder a ese dinero de forma casi instantánea, a costa de un menor rendimiento que en otro tipo de fondos, lo que llamo la prima de liquidez».

En Santander, en tanto, la demanda de los fondos más líquidos crece. «Santander Asset Management posee entre su familia de fondos tres productos de lo que se denomina Cash Management: Super ahorro $ (Money Market clásico que invierte en plazo fijo y cuentas a la vista remuneradas), Super Ahorro Plus (Money Market dinámico) y Supergestion Mix VI que es un fondo de Renta Fija con una duration menor a los 180 días de plazo, más comúnmente denominado en la jerga T+1. Ambos Money Markets pagan sus rescates en el día y el T+1 lo hace en 24 horas», explicó Aníbal Merino, Portfolio Manager de Santander Asset Management.

Banco Macro también permite suscribir y rescatar fondos desde su app en el celular. «Los clientes se han volcado ampliamente a los FCI Money Market por sobre cualquier otro producto de la familia de fondos», dijo Agustín Devoto, director de Macro Securities. Estos fondos rinden entre 30% y 31% anual.

Christian Sieling, de HSBC, anticipó que desde mayo los clientes del banco van a poder operar también estos instrumentos desde la nueva aplicación. «En el primer trimestre del año creció fuerte la cantidad de nuevos clientes que se abren una cuenta para comenzar a invertir, como también la cantidad de dinero administrado por nuestros fondos. Antes de comenzar, le proponemos a los clientes que hagan su test de inversor para descubrir qué tipo de fondos le conviene más a su perfil».

En la banca pública, los fondos del Banco Provincia también presentaron un fuerte incremento del capital administrado por Provincia Fondos en el último año, especialmente por el atractivo de sus opciones más líquidas. «Donde más se invierte es en los fondos de Money Market, el fondo Raíces Ahorro pesos, que rinde casi 32%», explicaron fuentes de la entidad bonaerense.

Fuente: Clarín