La ruta que marca YPF para recuperar el crédito

En los últimos días, YPF logró emitir en el mercado un bono a 10 años a un costo anual de 8,875 %, bastante por debajo de lo que rinden los títulos del gobierno.

Esta colocación, por 500 millones de dólares, confirma que, bajo ciertas condiciones, la Argentina podría reabrir en 2020 el acceso al financiamiento internacional, sostiene un estudio del IERAL – Fundación Mediterránea, «La ruta que marca YPF para recuperar el crédito».

Como YPF, los ratios de endeudamiento del país no son bajos pero, a diferencia de la petrolera que se ha hecho fuerte en Vaca Muerta, la Argentina todavía tiene que mostrar que la política económica que habrá de aplicarse a partir del 10 de diciembre será capaz de dinamizar las inversiones y generar crecimiento.

Es lo que se necesita para que el fisco pueda hacer frente, sin agobios, a la carga de intereses de la deuda y tener margen para comenzar a bajar impuestos distorsivos

La trayectoria de YPF en la última década ha sido volátil, expuesta a las fluctuaciones de la cotización del barril de petróleo en el mundo, pero también a los vaivenes de la política económica local, que supo incluir desde precios controlados de las naftas hasta la estatización parcial de la compañía en 2012, una operación cuyo costo final se desconoce, ya que hay un litigio abierto en los tribunales de Nueva York.

Más allá de esos avatares, el retorno de una administración profesional y la apuesta por Vaca Muerta le están permitiendo a la compañía volver a ser una referencia para los inversores. Así es como logró hacer la colocación internacional por 500 millones de dólares, cuando el gobierno argentino tiene cerrada esa vía.

De acuerdo a datos suministrados por Balanz, la deuda neta de YPF multiplica por 2.4 veces su generación anual de caja. Ese es un ratio holgado para países desarrollados, pero no tanto para una firma que actúa en la Argentina.

Aun así, uno de los factores que seguramente posibilitó el acceso al mercado al costo referido es el hecho que el flujo de caja de la compañía cubre 6.9 veces la carga anual de intereses. Obsérvese que ese ratio era bastante más estrecho (2.7 veces) en un tiempo no tan lejano (2016), reflejando que ya se recogen los frutos de las inversiones que han puesto en valor los recursos de Vaca Muerta.

Este escenario más propicio para YPF, de todos modos, debería ser tomado sólo como el comienzo del camino. Obsérvese que la compañía nacional tenía en 2009 un valor (capitalización bursátil) de 16,7 mil millones de dólares y ahora ese guarismo, si bien mejoró respecto de 2015, es de apenas 7,2 mil millones.

¿Influye el precio internacional del petróleo? Por supuesto, pero la merma de valor, de casi 60 % en elcaso de YPF, fue de sólo el 20 % para el caso de Repsol o de la colombiana Ecopetrol, para igual período (fuente: Balanz).

La brecha entre la evolución de YPF y compañías comparables, con saldo negativo para la local al cabo de una década, muestra que recuperar terreno perdido no es fácil en ningún ámbito.

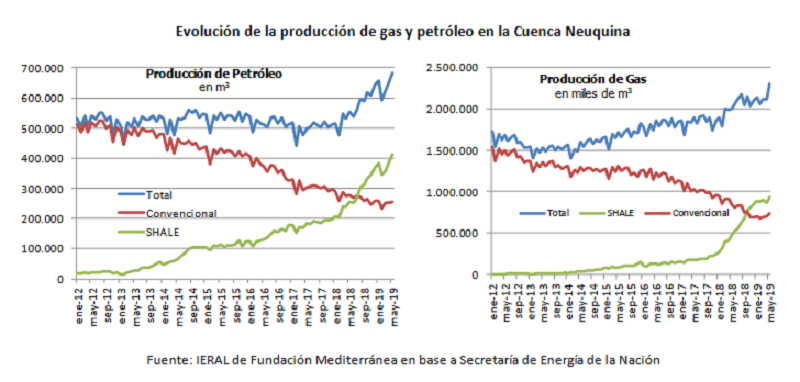

Y eso que ahora la política energética permite asignar recursos crecientes a la explotación de Vaca Muerta. A mayo de este año, en Neuquén la producción de gas aumentó nada menos que un 93,8 % interanual en la modalidad no convencional (shale) y en petróleo la suba fue de 62,0 %.

Así, se más que comenzó el declive de las explotaciones tradicionales, lográndose un incremento de la oferta total de la cuenca neuquina de 15,2 % en gas y de 23,0 % en petróleo. YPF es un actor importante de esos avances.

La balanza del comercio exterior de combustibles y energía ya registra el impacto, con un superávit de 51 millones de dólares en los primeros cinco meses de 2019, que compara con un rojo de 752 millones de dólares en igual período de 2018. El frente energético es, de todos modos, un subconjunto de la economía nacional.

La ruta que marca YPF

Para que el Tesoro argentino pueda colocar deuda a un costo razonable en 2020, incluso por debajo de YPF, la política a aplicarse a partir del 10 de diciembre deberá ser capaz de:

•Mantener las condiciones para sectores que ya capturan más inversiones y logran aumentos significativos de producción, caso del energético y del agroindustrial, y extender ese movimiento a una gama relevante del resto de las actividades

•Lograr que esto ocurra en el marco de una economía cada vez más formal, de modo que la “generación de caja” del fisco sea compatible con un recorte progresivo de los impuestos más distorsivos

•Sostener una política fiscal que implique que, en el futuro, la Argentina sólo demande crédito para nuevas inversiones, y no para cubrir gastos corrientes

No debe subestimarse la magnitud de los desafíos. Las políticas tienen que estar sincronizadas, para que la inversión privada salga al rescate de las limitaciones fiscales y la creación de empleo privado tienda un puente a las urgencias sociales.

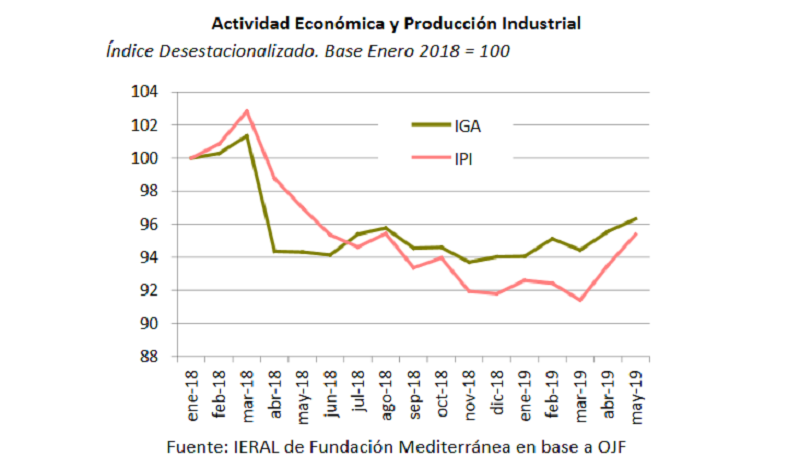

La recesión actual es algo más profunda que las de 2014 y 2016, pero con dos marcadas diferencias, que hacen a la fortaleza de los cimientos de cara al futuro: a) las exportaciones apuntan a ser un motor de remolque de la economía; b) el déficit fiscal tiende a dejar de ser un factor de desequilibrio.

En parte por estas razones, el PIB del segundo trimestre de 2019 ya estará mostrando variación positiva respecto del primero. ¿Qué habrá de ocurrir en el tercer trimestre?. En julio, el consumo será ayudado por la declinación de la tasa de inflación, que podría ubicarse en torno al 2,0 %, mientras que algunos “anabólicos” seguirán contribuyendo: los créditos de la Anses tendrán un impacto del orden de 1,5 puntos del PIB correspondiente a los meses de abril a agosto. El clima electoral de las PASO será menos hostil al oficialismo, comparado con tres meses atrás. La película no termina…